Ливкидировать ИП на УСН

- 25 июля 2022

- Просмотров:

От ИП требуется лишь заявление на бланке Р26001, пошлина (только при подаче документов в бумажном виде), закрывающая декларация УСН, своевременная оплата налогов и страховых отчислений. В этой статье вы узнаете в какие сроки подается декларация при закрытии ИП на УСН, как заполнить документ, и как сохранить право на компенсацию отчислений в страховые фонды.

1. В какие сроки предприниматели на УСН сдают декларацию при закрытии бизнеса

Если вы обратитесь к закону в поисках срока подачи ликвидационной декларации при закрытии ИП на УСН, вы не сможете найти статью с периодами конкретно для ликвидации. В Налоговом Кодексе содержатся только такие сроки сдачи отчетности:

- До 30 апреля следующего календарного года – отчётность сдают действующие ИП,

- До 25-го числа следующего после ликвидации месяца отчет подают предприниматели, которые отказываются от УСН и переходят на другой налоговый режим,

- До 25-го числа следующего квартала отчитываются предприниматели, которые потеряли право на использование упрощенки (нарушили лимиты).

Как видите, в законе указаны разные сроки, но нет конкретной строки для ликвидации. Упрощенку применяют многие предприниматели, и все они сталкиваются с проблемой сроков сдачи отчетности. По этой причине, вопрос сроков был прокомментирован государственными органами, однако разные ведомства так и не сошлись на едином мнении. Налоговая уверена, что срок подачи закрывающей отчётности можно приравнять к общему сроку, то есть декларация подается как обычно, до 30 апреля. Однако Минфин публикует другую информацию: ведомство уверено, что ситуацию с ликвидацией можно приравнять к отказу от УСН, а значит – отчётность должна продаваться в следующем месяце, до 25-го числа.

Кому должен верить предприниматель и чьей позиции придерживаться? Налоговая дает более широкий период, нежели Минфин. И поскольку не существует единого мнения, следует сдавать отчётность раньше, поскольку регистрирующие ИФНС могут придерживаться разных позиций. Если вы не хотите допускать проблемы и штрафы, рекомендуем подать закрывающую декларацию не позднее 25-го числа следующего месяца после даты снятия с учёта. Также, есть вариант – получить информацию в конкретной инспекции и следовать, ориентируясь на её позицию.

Иногда, помимо закрывающей отчётности ИП должны подать 3-НДФЛ при закрытии. Это необходимо, если право на использование упрощенки было утрачено или предприниматель осуществил сделку с личным имуществом вне деятельности ИП.

2. Как сохранить право на уменьшение налога на сумму страховых отчислений

В отличие от сроков сдачи отчетности, Налоговый Кодекс уверенно называет период уплаты страховых отчислений – взносы в фонды нужно перечислить в течение 15 суток с момента ликвидации ИП.

Как быть, если узнать точный размер страховых отчислений ИП может лишь после исключения из реестра? Право на компенсацию можно сохранить, поступив так:

- Самостоятельно рассчитайте примерную сумму взносов за фактическое время работы (включая 1% с доходов свыше 300 тыс. руб.).

- Укажите эту сумму в декларации УСН при закрытии ИП – она уменьшит налог, даже если взносы еще не перечислены.

Если сумма оказалась неточной:

- Недоплату можно внести после закрытия ИП (но не позднее 01.07 текущего года для 1% взносов).

- Переплату – вернуть через заявление в ФНС.

3. Как заполнить закрывающую декларацию

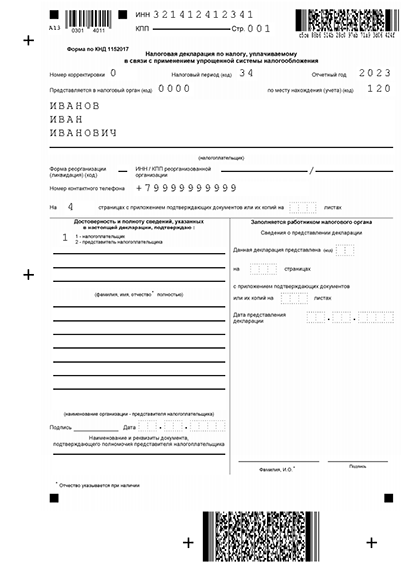

Практически для каждого документа, который подается в налоговый орган, существует особая форма. Если законодательно заявлению не присвоен определенный бланк – предприниматели вправе подавать данные в свободной форме. Так как подать после закрытия ИП налоговую декларацию обязан каждый предприниматель, налоговой службой разработана специальная форма – КНД 1152017. Данный бланк декларации при закрытии ИП на УСН используется с марта 2021 г. В форме шесть основных разделов и титульный лист. В приказе ФНС № ЕД-7-3/958 от 25 декабря 2020 г. содержится подробная инструкция по правилам заполнения. Мы обратим внимание на основные особенности.

Как заполнить отчётность при ликвидации ИП с объектом УСН “Доходы”

Вам необходимо внести информацию в титульный лист и разделы под номерами 1.1 и 2.1.1. Дополнительно раздел 2.1 2 заполняет бизнесмены, которые платили торговый сбор при торговле в городе федерального значения. В ситуации, когда предпринимателю выделялось целевое финансирование, он также заполняет раздел декларации номер 3.

Заполнение титульной страницы стандартное. Не забудьте, в графе “налоговый период” указать код периода 50, также обратите внимание: вам не следует указывать никакую информацию в поле “форма ликвидации”: эта графа предназначена только для компаний.

Внесите в раздел 1.1 информацию об уплаченных авансовых взносах до момента ликвидации и рассчитайте конечный размер задолженности в бюджет. Период расчётов – с 1 января до момента снятия с учёта.

Заполните в разделе 2.1.1 информацию о размере дохода, вашей ставки налогообложения и вычетах: тех страховых отчислений, которые вы уже оплатили за работников или за себя.

Декларация при закрытии ИП на УСН нового образца содержит два новых пункта для предпринимателей на данном объекте налогообложения:

- Пункт 101: предусмотрен для указания кода вашей ставки. Если в прошедшем году предприниматель использовал в расчете налога стандартную ставку 6% или льготную ставку, он должен внести значение 1, а если было допущено превышение лимита по работникам или доходу и ставка повышалась до 8% – ИП указывает код 2.

- Пункт 124: пункт внесен в декларацию для указания основания, на котором ИП рассчитал налоги по сниженной ставке. Правильно заполнить поле так: сначала указать код основания из инструкции ФНС, а далее через черту записать номер статьи закона регионального субъекта, подтверждающий снижение ставки УСН.

Как заполнить отчётность при завершении бизнеса ИП на УСН 15%

Если предприниматель использовал систему исчисления налога на разницу между доходами и расходами, его закрывающий отчет будет состоять из разделов 1.2 и 2.2, также титульной страницы. Если бизнесмену выделялись целевые средства, он также добавляет к отчету третий раздел.

Внесите в раздел 1.2 сумму авансовых взносов, уже оплаченных в бюджет за текущий год до момента отправки заявления Р26001 в ФНС. Также здесь рассчитывается сумма налога, которую экс-бизнесмен обязан перевести в бюджет после исключения из реестра.

В раздел 2.2 вносится информация о расходах и доходах предпринимателя, возникших в период с 1 января текущего года до дня исключения из реестра.

После обновления формы в этом разделе можно увидеть новые пункты:

- Пункт 201, предназначенный для обозначения кода ставки. Если предприниматель высчитывал налог по стандартной ставке УСН 15% или по льготной ставке, он должен указать значение 1. Если лимит по работникам или доходу был незначительно превышен, ставка налогообложения поднимается до 20%, и ИП указывает в этом поле значение 2.

- Пункт 264: используется для обоснования снижения ставки, если региональное правительство снизило ставку УСН законодательно. В такой ситуации бизнесмен пишет код основания из инструкции к декларации, а далее прописывает номер и пункты статьи, которой установлена льготная ставка.

Как заполнить нулевую декларацию

Предприниматели сдают нулевую декларацию по УСН, если в отчётном году дохода не было, но ИП по-прежнему числился в реестре ЕГРИП. В этом случае бизнесмен не освобождается от обязанности платить страховые взносы и подавать декларацию.

Форма декларации используется точно такая же, особенности заполнения опишем далее.

Титульная страница ничем не отличается от ликвидационной декларации при закрытии ИП на УСН. Выбор страниц для заполнения зависит от типа исчисления налога.

Таким образом, ИП на объекте “Доходы” заполняют в нулевой декларации разделы:

1.1, здесь достаточно ввести код ОКТМО в предназначенную для него строку 010;

2.1.1, здесь предприниматель пишет код применяемой ставки налогообложения, её размер и указывает признак налогоплательщика.

Не допустите ошибку: при сдаче нулевой декларации вам не нужно заполнять строки от 140 до 143, поскольку они предназначены для указания страховых отчислений в целях компенсации за счет налога. У вас доходов нет, а значит налоги вы не оплачиваете и не имеете возможности снизить свои страховые взносы.

В нулевой отчетности ИП на УСН 15% нужно заполнить разделы:

- 1.2, указав в графе 010 код муниципального образования;

- 2.2, заполнив код, обозначающий налоговую ставку и свою ставку налогообложения.

Чтобы передать декларацию УСН в налоговую, воспользуйтесь одним из следующих способов:

- Оффлайн-подача. Распечатайте декларацию и либо лично посетите налоговую инспекцию, либо отправьте документ почтой.